近期,《石油和化學工業“十四五”發展指南》發布,指南特別強調,石化行業在大力提升產業創新自主自強能力時,要尤其加快化工新材料產業發展。

重點突破高端聚烯烴、工程塑料、高性能氟硅材料、高性能膜材料、電子化學品、生物基及可降解材料以及己二腈、高碳α-烯烴共聚單體、茂金屬催化劑等關鍵原料。重點優化提升聚碳酸酯(PC)、聚甲醛等工程塑料,特種樹脂及可降解材料,碳纖維、對位芳綸等高性能纖維,全氟離子交換膜、高通量納濾膜、鋰電池用隔膜等膜材料產品性能。

以此為契機,通過梳理了幾大化工龍頭公司在新材料領域的布局,發現主要集中在高端聚烯烴、工程塑料 PC 和生物可降解材料三個領域 ,與指南高度契合。下面從高端聚烯烴、工程塑料PC、生物可降解材料這三大類化工新材料的產業鏈關聯、市場格局、以及企業的布局來了解下。

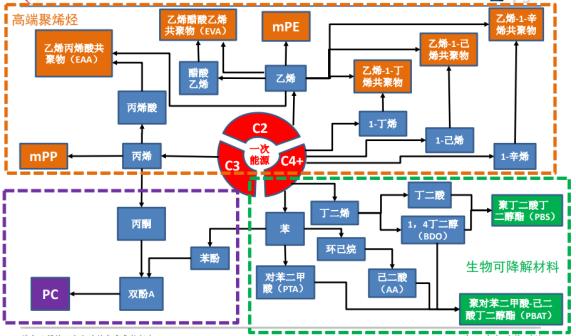

三大類化工新材料的關聯

三大類化工新材料均是以煤、石油、天然氣一次能源為源頭,經過裂解等反應獲得中間產物,我們劃分為C2、C3、C4及以上三大類,再自身聚合,或者相互反應之后再聚合最終制得高端聚烯烴、工程塑料PC、生物可降解材料三大類化工新材料。

高端聚烯烴:乙烯、丙烯在茂金屬催化劑作用下聚合可以生成mPE、mPP,乙烯分別與1-丁烯、1-己烯、1-辛烯共聚形成各種乙烯α-烯烴共聚物,碳數越高難度越大,乙烯與醋酸乙烯共聚生成EVA,乙烯與C3產業鏈的丙烯酸共聚形成EAA。

工程塑料PC:來自C3產業鏈的丙烯氧化生成丙酮,來自C4及以上的苯經氧化等過程后生成苯酚,丙酮和苯酚反應生成雙酚A,雙酚A在光氣或者其他催化條件下縮聚形成PC。

生物可降解材料:丁二烯經氧化生成丁二酸,通過乙炔法或者丁二烯法可以制得1,4-丁二醇(BDO),兩者聚合即為聚丁二酸丁二醇酯(PBS);苯經加氫、氧化等路線后可以制得己二酸(AA)和對苯二甲酸(PTA),兩者再與BDO聚合即制得聚對苯二甲酸-己二酸丁二醇酯(PBAT)。

高端聚烯烴壁壘高,需求大

高端聚烯烴是指具有高技術含量、高應用性能、高市場價值的聚烯烴產品。其主要包括兩大類型:

一是大宗品的高端牌號,如茂金屬牌號的聚乙烯、聚丙烯產品(mPE、mPP),高碳α-烯烴共 聚的聚乙烯牌號等。

二是特種聚烯烴樹脂,如乙烯-醋酸乙烯共聚物(EVA)、乙烯-丙烯酸共聚物(EAA)、聚丁烯 -1(PB-1)、超高分子量聚乙烯(UHMWPE)、乙烯-乙烯醇共聚樹脂(EVOH)等。

高端聚烯烴應用領域十分廣泛,其最主要的應用領域包括高端管材、汽車零配件、醫療設備、 假體性植入物等。

高端聚烯烴產能集中在海外

1991年,ExxonMobil公司首次采用茂金屬催化劑生產出mLLDPE,標志著茂金屬聚烯烴進入工業化階段。

從全球市場看,高端聚烯烴生產主要集中在西歐、東南亞和北美地區,中東以大宗通用料為主,其中日本是東南亞高端聚烯烴主要生產國。相關企業包括ExxonMobil、Dow化學、BASF、 Lyondellbasell、Total、三井化學、住友化學、旭化成等。

以mPE為例,全球mPE產能約為1500萬噸,其中產能50萬噸/年及以上的企業共5家,主要集中在美國,CR5約為40%。

我國聚烯烴行業結構性矛盾顯著

近年來,我國聚烯烴行業規模逐漸擴大,聚乙烯、聚丙烯產能及產量大幅增長,但是結構性矛盾也逐步顯現,中國聚烯烴產品以中低端通用料為主,市場競爭激烈,而高端聚烯烴產品嚴重依賴進口。此外,聚乙烯共聚單體的差異也顯示出不同地區聚乙烯產品的檔次以及技術水平高低,而這個分水嶺就是C6(己烯),碳數越多產品越高端,所需技術水平越高。同樣,北美、西歐、日本 的高端聚乙烯共聚物占比更高,而我國占比還較低。

2019年,我國高端聚烯烴產量約為580萬噸,消費量1280萬噸,自給率僅有45%。分拆來看,己烯共聚聚乙烯自給率約50%,辛烯共聚聚乙烯自給率不足10%,mPE自給率不到30%,mPP、POE彈性體、環烯烴共聚物等多個品種基本沒有實現工業化生產,完全依賴進口。因此高端化、差異 化將成為我國聚烯烴產業的升級方向,而擁有高端聚烯烴生產能力的企業更具競爭優勢。

茂金屬聚乙烯(mPE)

mPE是在茂金屬催化體系下由乙烯和α-烯烴(如1-丁烯、1-乙烯、1-辛烯)聚合的共聚物,主要包括mLDPE、mHDPE和mLLDPE。mPE是最早實現工業化生產的茂金屬聚烯烴,也是目前產量最大、應用進度最快、研發最活躍的茂金屬聚合物。

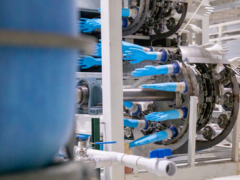

mPE的發展有賴于茂金屬催化劑的改進和大規模工業化生產。茂金屬催化劑為單活性中心催化劑,其活性高,可以精確定制聚乙烯樹脂的分子結構,包括相對分子質量分布、共聚單體含量以及共聚單體在分子鏈上的分布等。與傳統的Ziegler-Natta催化劑和鉻系催化劑相比,采用茂金屬催化劑制備的聚乙烯樹脂具有較窄的相對分子質量分布和較好的均一性。

mPE具備以下性能特點:分子結構規整性高,具有更高的結晶度,強度高、韌性好、剛性好;透明性好,清潔度高;嗅味低,起始熱封溫度低,熱封強度高;耐應力開裂性優。

mPE品種及用途十分廣泛,其中需求最大的mLLDPE產品主要用于生產各種薄膜制品,mMDPE和mHDPE則主要用于管材、注塑、滾塑領域。包裝領域是mPE最大的消費領域,全球消費占比達到60%以上,國內消費占比達到70%。

全球mPE產能約為1500萬噸/年,2019年產量超過1400萬噸,市場規模超過2000億元。ExxonMobil、Dow化學、BASF等為世界主要mPE生產商,均擁有自己的mPE牌號,并進行技術封鎖。

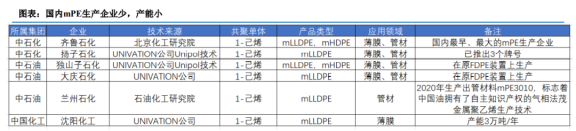

國內茂金屬催化劑及聚烯烴的研發工作始于上世紀90年代初,起步晚,技術仍在追趕海外。近年來隨著國內聚烯烴產業結構化矛盾愈發顯著,開展相關研究的單位逐漸增多。目前國內主要研發單位集中在中石油(石油化工研究院、獨山子石化、蘭州石化、大慶石化等)和中石化(包括石油化工科學研究院、北京化工研究院、上海化工研究院、齊魯石化、揚子石化等)。

我國mPE供應嚴重不足,主要生產企業包括齊魯石化、大慶石化、獨山子石化、沈陽化工、揚 子石化等中石油、中石化下屬煉化企業,2019年國內產量約為12萬噸,主要應用在普通薄膜和包裝領域,而消費量約為60萬噸,自給率僅為20%,進口依存度達到80%。

茂金屬聚丙烯(mPP)

無論從全球還是國內角度看,mPP的起步時間和發展規模都遠滯后于mPE,而且由于價格問題以及傳統Z-N催化劑的不斷改進,mPP占聚丙烯產量不足10%。

2020年全球mPP需求量已經超過50萬噸。茂金屬聚丙烯(mPP)相比Ziegler-Natta催化劑體系聚丙烯產品分子鏈段更加規整,相對分子質量分布窄、產品外觀更加優異,透明性好,目前應用主要集中在紡絲和無紡布、注塑制品以及薄膜三個領域。

全球范圍內mPP生產商主要包括Lyondellbasell、ExxonMobil、Total、JPP、三井化學等少數幾家企業,遠少于mPE。

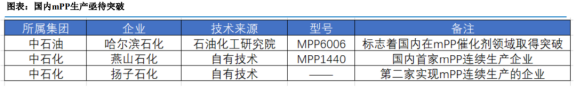

目前,我國mPP商業化生產尚處于空白,高端應用領域所需產品全部依靠進口。2019年國內mPP消費量約8萬噸,主要用于高透明聚丙烯制品特別是微波爐用具及醫療用品、紡粘無紡布和食品包裝膜等領域的高端產品生產。預計在下游制品行業產品結構升級的推動下,國內mPP需求將保持高速增長,2025年有望達到15萬噸以上。

目前,中石油、中石化依然是我國mPP研發投入的主要企業,雖然世界主流的先進聚丙烯生產工藝均有引進,但所采用的催化劑體系均為傳統的Ziegler-Natta催化劑,國內的mPP生產尚處于起步階段。只有少數石化公司進行了mPP的工業化生產,如中石油的哈爾濱石化和中石化的燕山石化、揚子石化進行了工業化mPP型號的開發,未來的目標是mPP催化劑以及新牌號的開發和工業化生產。

乙烯-醋酸乙烯共聚物(EVA)

EVA是一種特種聚烯烴樹脂,由乙烯和醋酸乙烯在一定的溫度和高壓下進行本體聚合生成,是繼HDPE、LDPE、LLDPE之后第四大乙烯系列共聚物。

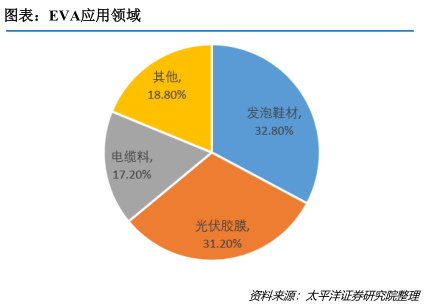

EVA由于引入了VA單體,與聚乙烯相比,提高了柔韌性、抗沖擊性、光學性能,主要用于制造發泡材料(鞋材)、光伏膠膜、電纜料等,2019年消費占比分別為33%,31%,17%,三者合計占比超過80%。

受技術來源及工藝難度、資源、市場等因素影響,我國EVA樹脂產業在過去較長時期內發展較為緩慢,但近年來開始加速。國內EVA產能也逐步增長,自2012年的50萬噸/年,2016年臺塑寧波7.2萬噸/年EVA裝置投產,2017年江蘇斯爾邦石化30萬噸/年EVA裝置投產,我國EVA年產能達到97.2萬噸。2020年新冠疫情突如其來,在建或規劃產能建設進度遭遇外商技術人員和大型設備不能按期到場等困難,出現實際投產進度延后的狀況,2020年國內EVA樹脂產能依然為97.2 萬噸。

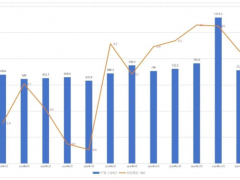

近幾年,我國EVA樹脂行業產量整體呈現快速增長態勢,從2010年的24.5萬噸增長到了2020年的75萬噸。同時行業需求量快速增長,2016-2020年,年均復合增速約9.4%。2020年我國EVA樹脂行業需求量約為188萬噸,市場規模突破200億元。預計2021-2025年,受下游發泡鞋材、光伏、電纜等領域拉動,EVA國內需求有望保持10%左右的年需求增速。近年來我國EVA進口依存度居高不下。2020年,我國EVA凈進口量達到112.5萬噸,進口依存度依然維持60%。

2020年12月31日,陜西中煤榆能化30萬噸/年EVA已經開車成功,后續在建產能依然較多,預計2023年國內EVA產能將超過200萬噸/年,供需緊張的局面將逐步緩解,進口依存度也將隨之下降。盡管如此,國內高VA含量的EVA產品生產的技術攻關還需要加強。

乙烯-丙烯酸共聚物(EAA)

EAA由乙烯和冰晶級丙烯酸高溫高壓自由基聚合而成,可以歸為特種聚烯烴樹脂。EAA具有極佳的熱封性、抗撕裂性、隔絕空氣和水汽,在食品藥品等軟包裝領域應用廣泛,對金屬、玻璃等有卓越的粘合能力,也可應用于電線電纜、鋼鐵涂料。

(1)包裝:擠出涂覆生產飲料紙盒、電纜屏蔽層等,具有抗撕裂、抗穿刺、防腐等保護作用;

(2)粉末涂層:EAA粉末可以噴涂于管材、鋼材、無紡布等材料表面,作為防腐材料;

(3)熱熔膠:高MI(熔融指數)的EAA可以生產熱熔膠,用于難粘接材料;

(4)水性溶劑:高AA(丙烯酸)含量高MI的EAA在適當的反應條件下能溶解于熱的堿性溶液,可以配制水性粘合劑,用于服裝衣料等;

(5)降解環保材料:EAA與淀粉基材料共混可以生產降解塑料。

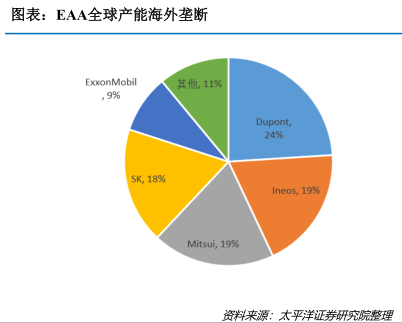

據統計,目前全球EAA產能約30萬噸/年,被幾大生產商所壟斷,集中度很高。其中Dupont(7.2 萬噸/年,24%)、Ineos(5.7萬噸/年,19%)、Mitsui(5.6萬噸/年,19%)、SK(5.5萬噸/年,18%)、Exxon(2.8萬噸/年,9%),前五家市占比達到90%。

歐洲和北美地區是EAA主要的生產和消費地,市場占比分別達到39%和33%。亞太市場占比約為23%,但是亞太只有日本Polychem公司有一個工廠,使用杜邦的技術,由杜邦和三菱建造。假設全球EAA需求量約為25萬噸/年,EAA平均價格2萬元/噸,估算全球EAA市場規模約為50億元。

我國目前沒有生產EAA的企業,產品全部依賴進口,進口量約為2-3萬噸/年,其中涂覆級產品市場需求量約1.5萬噸/年。

程塑料PC產能擴張,供需兩旺

PC是指分子鏈中含有碳酸酯基(—COO—)的高分子化合物,是一種性能優異的耐用型熱塑性工程塑料。從用量看,PC是我國五大通用工程塑料中用量最大、增長最快的品種,幾乎已經占到全部工程塑料總用量的半壁江山。

PC的上游是雙酚A,其產業鏈一般為苯/丙烯-苯酚/丙酮-雙酚A-PC。PC具有良好的力學性能、光學性能、熱性能和阻燃性能等,下游應用領域廣泛,主要需求來自于電子電器行業,占比約為29%,其次用于板材/片材/薄膜,占比約為19%。未來PC的應用領域將繼續向高功能化和專用化方向發展,預計在板材、交通工具塑化輕質的應用進一步提升。

全球PC產能在向亞洲轉移中穩步增長

自2017年起,全球PC的總產能已經超過了500萬噸/年,生產裝置主要集中在西歐、北美和東北 亞地區。近幾年來由于亞洲特別是中國需求的驅動,PC的投資和生產重心向中國、印度、泰國等國家轉移。預計2021年全球產能將突破600萬噸/年,開工率近年來維持在80%左右。全球PC市場需求旺盛,2018年總需求量約為450萬噸,根據行業估算,2023年有望達到550萬噸。我們預計2021年全球總需求約為500萬噸,假設PC平均價格2萬元/噸,市場規模約為1000億元。

國內產能約占全球的 1/3,且仍在快速擴張中

2020年我國PC的產能為185萬噸/年,全球占比約為31%。同時在建和擬建的PC項目眾多,如浙江石化的52萬噸/年,中沙石化(天津)的26萬噸/年,海南華盛的52萬噸/年,平煤神馬集團的40萬噸/年。未來三年內,國內產能將突破300萬噸/年。

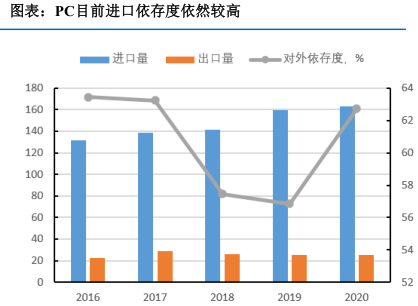

近年來國內PC產量及消費量整體呈現穩步上漲的趨勢,2020年由于疫情影響,產量下滑至82萬噸,表觀消費量下滑至220萬噸,但是對外依存度一直維持在60%左右。

后續隨著新增產能的陸續投產,預計國內PC產量將大幅增長,進口量快速下降,對外依存度隨之下滑。若下游無新增大型應用市場出現,預計3-5年內國內將達到供需平衡,并最終變為凈出口國。

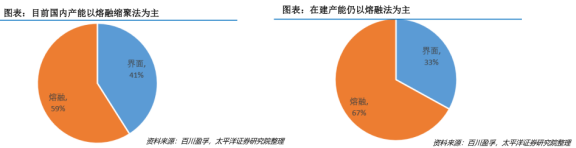

目前主流的雙酚A型聚碳酸酯的工業化生產工藝有兩種,界面縮聚法和熔融縮聚法。

界面縮聚法采用光氣與雙酚A在堿性氫氧化物和惰性有機溶劑存在下通過界面縮聚反應合成PC。帝人、三菱瓦斯、魯西化工和萬華化學等企業采用該工藝路線。光氣法對工藝技術、環保等要求比較高,但是所生產的產品質量也比較高,在未來國內產能快速增長的背景下,我們認為其競爭優勢來源于產品高端化。

熔融縮聚法采用碳酸二苯酯(DPC)與雙酚A在催化劑作用下先經酯交換反應,再經縮聚反應合成PC,副產苯酚。科思創、中石化三菱化學、浙鐵大風等均采用該工藝路線。熔融縮聚法根據制備DPC的路線不同,又可以分為光氣路線和非光氣路線。

由于光氣劇毒且運輸危險,光氣路線受到限制越來越多,目前國內新生產商包括浙江石化、利華益等公司越來越多使用碳酸二甲酯(DMC)作為原材料的非光氣熔融酯交換工藝路線。由于技術路線所限,產品多為通用型,同樣在未來國內產能快速增長,而且66%是熔融縮聚法工藝的背景下,我們認為其競爭優勢來源于低成本。

生物可降解材料成長空間巨大

我們的生活中處處都有塑料的影子,塑料應用越來越普遍的同時,也成為環境的負擔,以塑料袋為代表的白色垃圾正成為全球亟待解決的巨大災難。

據科學家估計,目前海洋中估計有1.5億噸塑料,而且仍然在以1000萬噸/年的速度增長,在未來不到10年的時間,科學家預測海洋中將會有2.5億噸塑料,這會對海洋生物造成致命的打擊。同時,塑料合成過程中為了達到使用要求,需要添加很多助劑,這些助劑絕大部分都是有毒的, 會使土壤板結,破壞土壤結構,引起土壤生物性污染,破壞土壤生態環境。

傳統塑料,如PVC,PE,PP等均為高分子聚合物,其常溫常壓下物理化學性質穩定,自然條件下降解通常需要幾十年甚至上百年的時間。生物降解塑料是這樣一種高分子材料,它們具有優良的使用性能,廢棄后可以被環境微生物完全分解,最終無機化而成為自然界中碳循環的組成部分。生物降解塑料可以從根本上解決白色污染問題,日益受到各方關注。

可降解塑料應用的領域主要集中在包裝和農業領域,兩者占可降解塑料下游應用的73%。從消費區域來看,西歐和北美合計占比達到74%,中國占比約為12%,具此我們預計中國需求量約為6萬噸,對應市場規模12億元。

目前生物可降解塑料種類已超20種,根據原材料來源和合成方法分為石油基和生物基,石油基包括PBS(聚丁二酸丁二醇酯)、PBAT(聚對苯二甲酸-己二酸丁二醇酯)和PVA(聚乙烯醇)等, 生物基包括PLA(聚乳酸)、淀粉基塑料和PHA(聚羥基脂肪酸酯)等。其中石油基的PBAT和生物基的PLA是典型的完全降解塑料,塑料的抗沖、拉伸和彈性性能幾乎沒有短板,并且國內技術成熟度較高,是目前最具前景的可降解塑料品種。

聚對苯二甲酸-己二酸丁二醇酯(PBAT)

PBAT、PBS、PBSA(聚丁二酸-己二酸丁二醇酯)統稱為二元酸二元醇共聚酯,簡稱PBS類,其中PBS和PBSA雖然開發較早,但是由于我國丁二酸供應不足,自身性能受限,疊加價格高,市場用量不及PBAT,目前全球PBS類生物降解材料的生產都以PBAT為主。

PBAT具有良好的熱性能和力學性能,主要用于制備薄膜制品,具有透明性好、韌性高、抗沖擊等特點,在包裝領域和農業領域應用廣泛。PBAT在自然環境中通過微生物的代謝,最終可以被轉化成二氧化碳和水,是目前研究活躍和市場應用最好的降解材料之一。PBAT是以對苯二甲酸(PTA)、己二酸(AA)、1,4-丁二醇(BDO)為原料,通過直接酯化或酯交換法聚合而成的三元共聚酯。

· 直接酯化法主要是以PTA,AA以及BDO為原料,在催化劑條件下直接酯化、縮聚反應制得PBAT;

· 酯交換法主要是以聚己二酸丁二醇酯(PBA),PTA,BDO為原料,在催化劑作用下先進行酯化反應或者酯交換反應生成對苯二甲酸丁二醇酯預聚體(BD),再與PBA進行酯交換熔融縮聚制得。

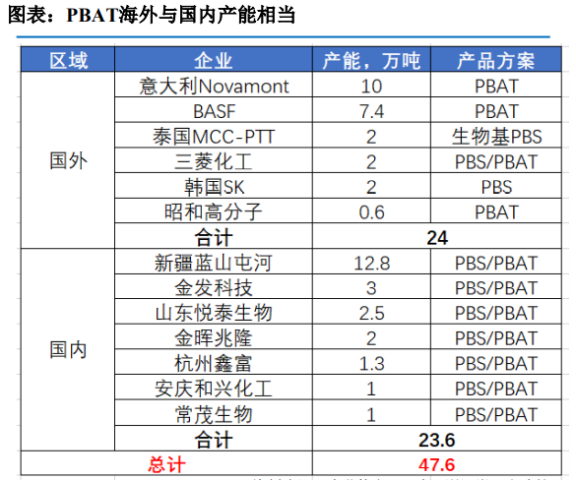

全球來看,意大利 Novamont 公司是世界上最早進行生物降解塑料產業化的企業,Novamont的 PBAT 商品名是Origo-Bi,目前擁有 PBAT 產能10萬噸/年。巴斯夫(BASF)的 PBAT 商品名為ecoflex,產能為7.4萬噸/年。國內,新疆藍山屯河與清華大學合作開發多種生物降解材料,產品通過歐盟、美國等多個認證,其中 PBAT 縱產能達到12.8萬噸,是目前全球最大的 PBAT 生物降解材料生產企業。

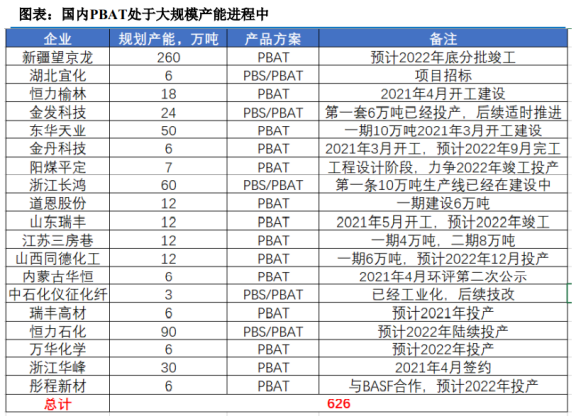

國內PBS/PBAT現有產能約為23.6萬噸,占據全球約50%,居于領先地位,而且正在啟動大規模的產能擴張。據不完全統計,已有600多萬噸的項目產能規劃,僅新疆望京龍即有260萬噸PBAT產能規劃。2021-2022年,預計將有湖北宜化、恒力榆林、金發科技、金丹科技、道恩股份等十余個項目超70萬噸PBAT產能釋放。未來市場競爭加劇,我們認為一體化程度將是PBAT的核心優勢。